在中美贸易摩擦的背景下,中国一度暂停购买美国大豆。

按表面看,这无疑重创了美国农民。

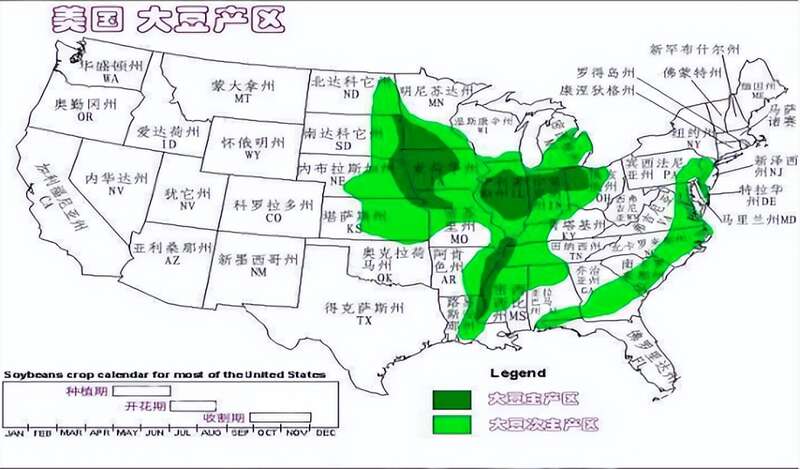

美国中西部的大豆主产区的农场主一度成为中美贸易冲突的“牺牲品”。

主流媒体报道中,受访的农户眉头紧锁,抱怨出口骤减、仓库爆满、农机停摆。

然而,透过数字与交易机制去看,这种“损失惨重”的印象其实并不全面。

美国大豆种植户的处境,远没有外界想象的那样濒临破产。

真正的故事,是现代农业金融体系如何在一场国际贸易震荡中,发挥风险对冲的功能。

表面亏损,账面并不“出血”

根据2025年度美国大豆种植意愿报告的数据,2025年美国黄豆种植面积预计为8,349.5万英亩,较2024年减少4%,受关税及收益率影响,美国农民种植意愿降低。

这表明农民确实在用脚投票——在价格与政策双重压力下,他们调低了大豆播种比例。

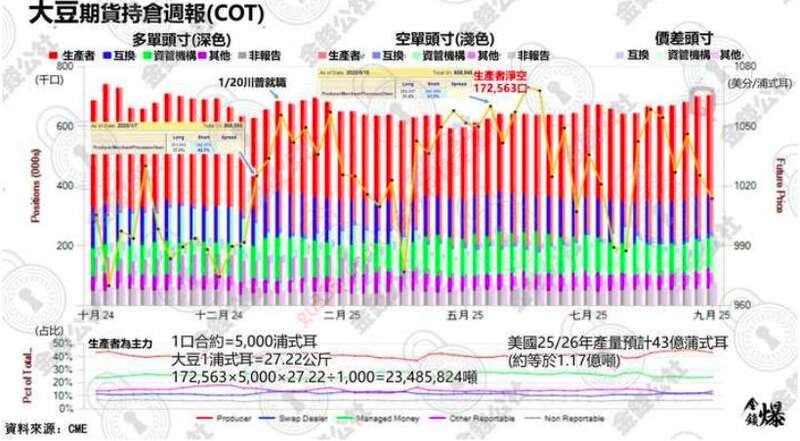

但有趣的是,芝加哥期货交易所(CBOT)的“黄小玉”——黄豆、小麦、玉米——持仓数据显示,在2025年春季种植季开启前,美国农场主及农业保险公司手中的大豆净空头头寸暴增,远高于小麦与玉米。

这意味着,在现货价格下跌之前,他们已经提前在期货市场上完成了风险对冲。

这种操作,并不是“投机者灵机一动”,而是现代农业制度性保障的结果。

根据美国农业保险服务局(RMA)数据,美国约85%的农场主购买了商业农业保险,保险分为“产量保险”和“价格保险”两类。

保险公司为了自身的风险管理,会将收到的保费部分投入期货市场,建立卖出套期保值(空头)头寸。

换句话说,农民种地之前,保险公司已经在芝商所替他们“卖空”了未来的大豆价格。

当国际市场大豆价格因中国减少采购而下跌时,这部分下跌损失,会由期货市场上的空头收益来弥补。

因此,美国农民“价格损失惨重”的叙事,并不能简单等同于“收入暴跌”。

在一个金融化高度成熟的农业体系中,价格下跌不等于破产风险增加。

期货套保:美国农业的“避震器”

要理解美国农场主为何能“跌而不慌”,必须回到期货市场的逻辑。

所谓套期保值(Hedging),本质是通过期货市场锁定未来价格,以抵御现货市场波动的风险。

举例而言,一位美国大豆种植者预计三个月后收获10万蒲式耳大豆。为防止收获时价格下跌,他在芝商所卖出10份大豆期货合约。

当三个月后大豆现货价格确实下跌时,他在期货市场上获得平仓收益,这部分利润可抵消现货市场的损失。

这不是投机,而是一种稳健的风险管理方式。

到期时,现货与期货价格趋于一致,农民实际锁定的是种植收益的“底线”。

事实上,美国农业的现代化,不仅体现在机械化与基因育种的普及,更在于农业金融体系的成熟度。

在农产品价格大幅波动的行业中,风险管理能力是决定农户“能否活下去”的关键。

早在19世纪中叶,芝加哥期货交易所(CBOT)便诞生于谷物贸易。

1848年成立的CBOT,是全球第一家标准化期货交易所,最初的目的就是解决农产品价格波动问题。

到20世纪70年代,期货、期权、互换等金融衍生品逐渐形成了完整的风险转移体系。

今天,美国农业部、保险公司、贸易商与期货交易所之间,形成了一个紧密耦合的生态闭环。

农业部公布的产量预期决定期货行情,期货价格引导农民的种植决策,保险公司通过套保管理赔付风险,而期货市场价格又成为全球大豆贸易的定价基准。

换言之,美国农民种地之前,价格的风险已经被金融工具提前“定价”。

这正是美国农业几十年来能在国际市场保持竞争力的底层逻辑。

“损失”被稀释,但危机感依然存在

当然,这并不意味着美国农民无忧无虑。

虽然期货套保与价格保险可以对冲短期价格风险,但它无法解决长期结构性问题——需求萎缩。

中国过去十年一直是美国大豆的最大买家,年进口量一度占美国出口的近三分之一。

中国采购骤减,使美国大豆出口量明显下滑。

根据美国出口监测系统(FAS)数据,2024年美国大豆出口总量下降约18%,其中对中国出口下降超过40%。

即便价格风险被对冲,农民仍面临收入总量减少、库存积压、现金流紧张的问题。

保险赔付与套保收益通常只是填补价格差额,并不能弥补销量锐减带来的规模性亏损。

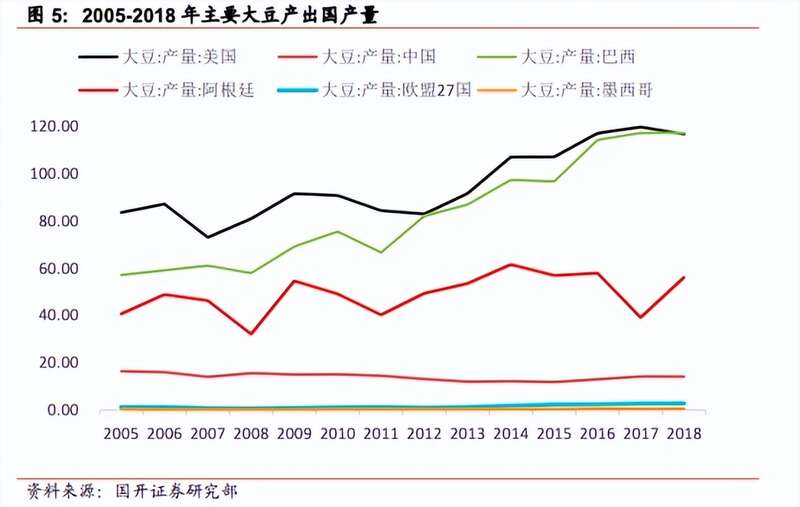

更深层的焦虑在于,南美正迅速崛起。巴西与阿根廷在2024/25榨季大豆产量预计超过2亿吨,已全面超越美国。

巴西的物流改善与港口扩建,让其出口大豆成本持续下降。

这意味着,在国际定价权仍掌握在芝加哥手中时,美国农民虽能用金融手段“对冲价格”,却难以对冲全球市场份额的流失。

金融化手段能让他们“不死”,但难以让他们“更强”。

金融化农业的启示:风险管理,而非价格幻想

这一轮贸易冲击,为中国农业提供了一个值得思考的样本。

长期以来,中国农产品市场频繁出现“菜贱伤农、菜贵伤民”的周期性困境。

根本原因在于农业金融体系薄弱——农民普遍缺乏价格保险、期货套保等风险管理工具。

早在2012年,中国工商银行内部刊物《ELITE LIFE》就曾刊文指出,应“发展农产品远期交易,建立农产品期货市场”,以学习国际经验,稳定农产品价格、保护生产者收益。

事实上,过去几年,中国也在推进这方面的探索。

郑商所推出苹果、红枣、鸡蛋等农产品期货;中金所和中粮集团也尝试通过“保险+期货”模式帮助东北玉米种植户锁定收益。

但这些尝试仍处于试点阶段,与美国成熟的套保体系相比,覆盖面和深度都有限。

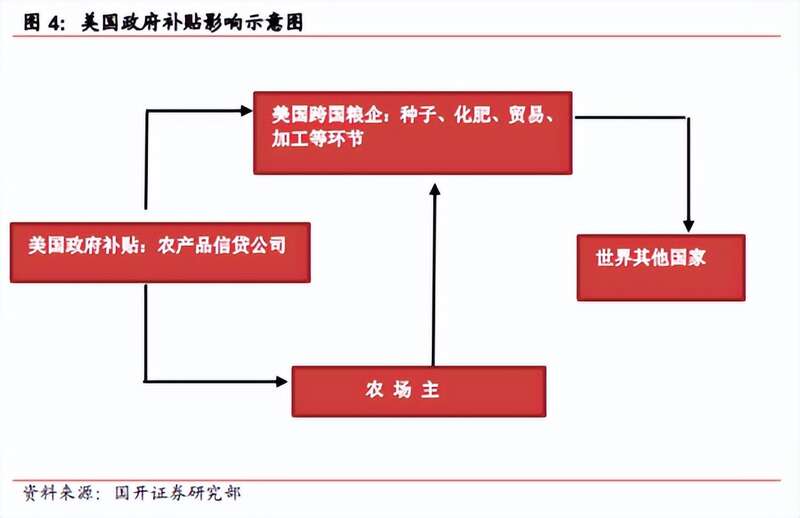

美国农民在贸易战中“能稳不崩”的核心,不在于政策补贴,而在于金融工具的制度性普及。

85%的农户被纳入农业保险体系,保险公司再通过期货市场转移风险,实现了“农业—保险—金融市场”的风险闭环。

换句话说,农业现代化,不只是农机、种子与灌溉技术的升级,更是风险管理体系的现代化。

跌不倒的美国农民,启示中国的农业未来

综合来看,中国暂停购买美国大豆,确实让美国农民短期承压,但并未造成系统性崩溃。

芝商所的期货套保体系、保险机制与价格锁定制度,使他们具备了“逆周期”生存的能力。

哪怕现货市场亏损,期货市场的空头收益、保险赔偿和政府补贴三重防线,足以确保他们渡过低谷。

相比之下,中国农业仍在建设这一金融化支撑体系的早期阶段。

如何让农民不仅依靠天和地,更能依靠制度与市场,是农业现代化的关键。