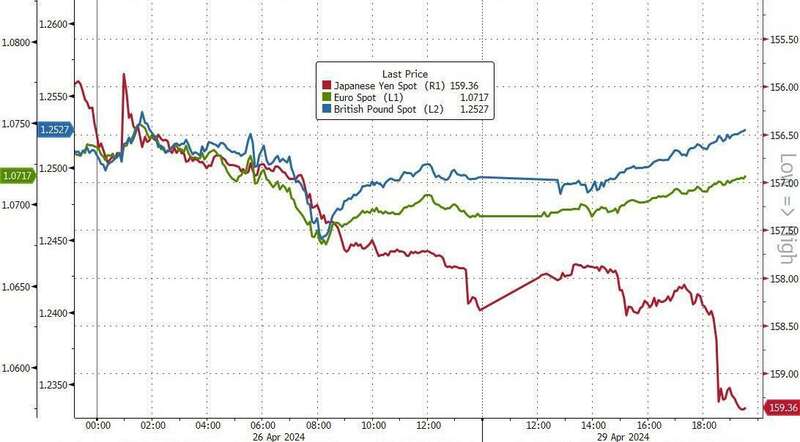

周一(4月29日)亚洲时段早盘,日元自1990年以来首次跌穿了160整数关口,但在午盘阶段,却在短短30分钟内一路暴涨了近400点。这迅速引发了市场交易员的猜测:日本央行是否出手干预了日元汇率吗?

行情数据显示,在上周五全天飙升将近300点后,美元兑日元日内早盘再度强势冲高,一度升穿160关口,最高触及160.20。

然而,从北京时间12:10开始,美元兑日元汇率却迅速跳水,从159.40附近一路跌至了155.37吗,连续突破159/158/157/156四道整数关口。日元短时间内的巨幅波动无疑受到了所有汇市交易员的瞩目……

对此,一些业内人士猜测日本当局是否出手进行了外汇干预——日元波动幅度几乎与2022年日本干预时一样大。

Forexlive分析师就表示,“看起来东京方面肯定是在向市场表明他们的态度。我的意思是,我实在想不出还有什么事或什么人能以这种方式推动美元/日元走势。但现在的问题是,如果中短期内市场压力持续存在,他们真的能保持这种态势吗?”

当然,目前日本当局还没有对日元汇率短线的剧烈波动做出回应,日元短线的异动是否是其出手所为还不得而知。

一些业内人士仍并不认可是日本当局干预所为。瑞穗证券首席策略师Shoki Omori表示,日元兑美元周一大幅波动可能是因为日本在公共假日市场流动性清淡所致,而非真正的干预导致。由于假日期间日元市场流动性清淡,使日元本来就容易波动。过去几天走势太快,市场可能在160和159.5的水平一线获利了结。由算法驱动的账户调整头寸也可能推动了市场走势。

Pepperstone公司高级策略师迈克尔·布朗表示,仍对日本财务省介入外汇市场持谨慎态度,因为我们没有听说进行了汇率检查,这通常是干预发生前的常规步骤。因假日期间的低流动性,很容易导致美元/日元的下跌加剧。当然,日元反弹得越深,持续的时间越长,人们就会越来越多地猜测日本财务省是幕后推手,不过只有月末的外汇数据才能确切地告诉我们事实真相。

对于日内早间日元的跌势,不少业内人士就曾表示,当时的下跌是在日本当地公共假期导致流动性稀薄的情况下发生的,这可能也表明投资者在本周晚些时候的美联储决议之前正在增加看跌日元的头寸。

日本金融市场今日因昭和日假期而休市。由于流动性较为稀少,部分往日影响不大的仓位变动可能会引发更为剧烈的行情。

瑞穗银行驻新加坡的经济与策略主管Vishnu Varathan则表示,周一亚洲早盘日元汇率突然下跌,可能是一次“乌龙指交易”。同时,这也表明了现货和期权领域的极端投机行为,以及投资者对干预风险的高度敏感。在官方没有干预的情况下,市场似乎试图将美元兑日元推向160。

从历史行情看:日元眼下究竟处境如何?

值得一提的是,从历史走势图来看,上一次美元兑日元处于160关口上方,还要追溯到遥远的1990年4月。而在当时,美元兑日元的那波升势,最高也就触及了160.35,这也意味着日元空头接下来其实花不了多少功夫,就能将行情纪录进一步改写……

而要知道,再往前美元兑日元的高位纪录,将要快追溯到1985年“广场协议”时的水平了。在这份闻名后世堪称“史诗级”的协议中,西方五国(美国、日本、联邦德国、法国和英国)一致认为美元被严重高估,同意以联合干预外汇市场的方式促使美元贬值……

如今,全球外汇市场整体背景,显然与“广场协议”签署时大不一样。但日元近来展露的“颓势”,却似乎正直逼当时!

如下图所示,今日早间全球外汇市场掀起的“风暴”,似乎仅仅局限于日元一家——欧元和英镑兑美元并没有呈现出如此强势的下跌态势。

日内盘中,日元兑欧元汇率已跌破1欧元兑170日元,跌至了欧元问世以来的最低水平。

人民币兑日元则在早间一度升穿了1元人民币兑22日元,这是自1992年以来的最高水平。

日元会跌到哪?谁都“没底”……

毫无疑问,随着日元汇率在近几个交易日遭遇了数十年一遇的“史诗级暴跌”,如果日本央行不出手,眼下对于日元究竟会跌至何方,几乎所有人都心里“没底”!

马来亚银行高级策略师Fiona Lim表示:“如果不进行干预,那么任何想要接住落下的飞刀的行为都将是危险的,特别是在美联储本周可能暗示要等待更长时间才会降息的情况下——日元将果断突破160,市场正在测试日本当局对日元大幅下跌的容忍度。”

不少业内人士表示,眼下日元贬值、美元升值的根本症结在于,相较日本而言,美国经济正呈现高增长率、高通货膨胀、高利率的“三高”,在基本面强弱格局尤为明显的背景下,即便日本当局采取干预措施,其效果可能也极为有限。

事实上,在日本央行上周五以一份史上最简短的货币政策声明——仅有短短三段文字变相宣布自己“躺平”之后,日元跌势的扩大就几乎已经不可避免了……

日本央行行长植田和男在当时议息会议后的新闻发布会上,淡化了日元疲软对通胀的影响,称汇率继续通过提振需求而有利于日本经济。

德意志银行全球外汇研究主管George Saravelos表示,“日本正在奉行对日元走软睁一只眼闭一只眼的政策。如果市场变得混乱,不能排除干预的可能性,但同样值得注意的是,植田和男在新闻发布会上淡化了日元的重要性,并表示不急于加息。”

日本当局是否会出手?

在今日日元最新出现的异动之前,最为令市场人士感到疑惑的,无疑便当属日本当局为何还迟迟不出手遏制日元的跌势?在本月初,外汇交易员们曾将152-155关口视为可能触发日本当局入市干预的“红线”,但如今连160大关都已一度不保……

高盛集团策略师对此认为,全球宏观经济背景表明日元将进一步走软,这可能使干预行动难以取得成功。“我们对稳健增长、渐进政策调整和远期利率上行风险的基本预期,对日元来说是非常负面的组合。那么唯一的问题是日本政策制定者将在多大程度上阻止日元贬值,但我们认为他们的工具是有限的。”

不过高盛策略师也补充道,如果日元像上周五那样继续表现逊于其他资产,干预的风险将大幅上升。

德意志银行的Saravelos则表示,日元走软对日本来说其实也未必是件坏事。日元贬值并未引发通胀问题,同时还推高了日本投资者持有的海外资产的价值。他认为,日元汇率继续通过刺激需求对经济产生有利作用。

日本政策制定者此前一再警告说,如果贬值过快,他们将不会坐视。日本财务大臣铃木俊一在上周日本央行决议后再度重申,政府将对外汇走势做出适当反应。本月早些时候,他还向美国财政部长耶伦表达了对日元下跌的担忧,市场人士认为这为干预奠定了基础。

日本财务省副大臣神田真人则在近期举例称,日元汇率在一个月内出现10日元的波动是非常迅速的。而值得一提的是,在过去的一个月里,日元汇率的贬值幅度其实已经接近于此,年初至今的跌幅超过了10%。

Pepperstone Group Ltd.的研究主管Chris Weston表示,日本当局可能会说他们本身并不以汇率水平为目标,但他们确实密切关注汇率的趋势和变化速度,目前的汇率水平表明他们必须尽快采取行动,否则就有可能面临信誉危机。外汇市场几乎是在像过去的“债券义警”一样对付他们。

“债券义警”是指为了抗议或表达对发行人政策的不满,威胁要抛售或真的抛售了大量债券的债券交易员。