美联储内部就未来降息路径存在分歧,而最终决策将主要取决于美联储主席鲍威尔和理事沃勒。

追风交易台消息,10月17日美银证券发表研报,指出在当前美国政府停摆导致数据缺失的背景下,美联储主席鲍威尔和理事沃勒的立场将对政策走向产生决定性影响。

鲍威尔作为美联储主席,不仅在联邦公开市场委员会(FOMC)拥有投票权,更掌握着政策讨论的主导权和对外沟通的话语权。他的观点往往能左右整体政策基调。

沃勒的特殊性在于他公开承认正在”面试”美联储主席职位,这使其言论具有风向标意义。更重要的是,沃勒在美联储内部被视为最具影响力的鸽派理事之一,其立场转变能够预示整体政策转向。

虽然两人目前都倾向于在10月和12月各降息25个基点,但如果通胀和就业数据保持坚挺,美联储可能在12月选择“按兵不动”,这将是市场需要警惕的核心风险。

鲍威尔立场:倾向降息但高度依赖数据鲍威尔本周重申了其鸽派转向立场。他指出:

自9月会议四周以来,就业和通胀前景似乎没有太大变化。

尽管鲍威尔承认9月会议后公布的GDP和支出数据强劲,但他并未对此给予太多权重,而是强调劳动力市场的下行风险,认为职位空缺的进一步下降可能推高失业率。

美银报告分析认为,鲍威尔个人可能内心希望(”most likely wants”)在10月和12月各降息一次。

然而,报告同时指出,如果届时美国经济不符合降息条件,例如就业市场保持稳定、通胀具有粘性,他将会改变主意,倾向于在12月暂停降息。

沃勒立场:鸽派但开始转向美联储理事沃勒仍是FOMC中较为鸽派的成员之一。

本周他同样表示,自9月会议以来前景变化不大。沃勒关注疲弱的劳动力数据,对劳动力供应放缓程度持怀疑态度,并对宽松金融条件或关税带来的通胀风险较为淡化。

不过他近期言论出现了微妙变化,沃勒表示在10月会议(他希望降息)之后,将”关注强劲的GDP数据如何与疲软的劳动力市场相协调”。他还承认,剔除关税后的通胀率约为2.5%。

在美银看来,沃勒的基本预测仍是未来两次会议各降息25个基点,明年可能还会有更多降息。但沃勒对GDP强劲的承认表明,他可能对未来暂停降息持开放态度,而此前他强烈主张将利率降至中性水平2%。

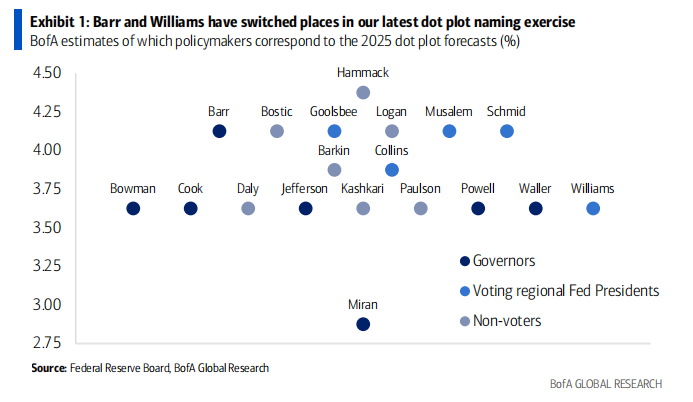

鸽派理事会 vs 鹰派地方联储美联储联邦公开市场委员会(FOMC)目前的格局呈现出明显的内部分歧。以鲍威尔为首的理事会整体偏向鸽派,而拥有投票权的地方联储主席们则普遍更为鹰派。

理事会内部,鸽派占据主导,但并非没有杂音:

副主席杰斐逊(Jefferson):鸽派程度略低于鲍威尔,对核心服务通胀的粘性表示担忧。

理事巴尔(Barr):态度出现“鹰派意外”,他担心通胀在高位停留时间过长,并表示今年可能只支持一次降息。

理事鲍曼(Bowman):观点与沃勒高度一致,明确希望今年再降息两次,每次25个基点。

理事米兰(Miran):是旗帜鲜明的“超级鸽派”,认为今年应总共降息150个基点,是点阵图中的“最低点”。

拥有投票权的地方联储主席们则明显偏鹰:

威廉姆斯(Williams,纽约联储):立场比预期鸽派,支持年内进一步降息。

古尔斯比(Goolsbee,芝加哥联储):近期偏鹰,对潜在通胀感到担忧。

施密德(Schmid,堪萨斯城联储):明确表示2025年可能不需要再次降息。

穆萨勒姆(Musalem,圣路易斯联储):担心过度宽松,认为今年可能只支持一次降息。

这种鸽派理事会与鹰派地方联储的对峙格局,增加了10月和12月降息时出现反对票的风险。

美银证券预测十月降息,十二月按兵不动尽管联储官员言论纷繁,但最终的决策权仍在经济数据手中。

美银分析认为,美联储将在10月降息25个基点,但12月暂停降息,前提是就业数据保持稳定、通胀维持粘性。

如果政府停摆大幅延迟数据发布,或失业率在未来数据中急剧上升,12月可能再次降息。

美银证券预测,下周公布的9月核心CPI月度涨幅为0.3%,同比涨幅为3.1%,这样的数据可能不足以改变美联储的既定路径。

此外由于贸易摩擦升级,预计10月标普全球美国制造业PMI将从52.0降至51.0。

总而言之,投资者不应将年底前两次降息视为必然。鲍威尔的数据依赖性和沃勒的微妙转向,为12月的政策路径埋下了变数。未来几周的通胀和就业报告,将是决定美联储是“贯彻到底”还是“谨慎止步”的关键。