在这个过程中,一代日本人的三观被击了个粉碎。

(壹)

咱们先做一个思想实验。

比如你是一个手里有点闲钱的年轻人,有天突然来了一场思想上的文艺复兴,有人告诉你,“通货膨胀会吞噬你的财富”、“法币被发明出来就是为了无限增发”,等等,你觉得人生观受到了洗礼,世界观变得有了新高度,认识到“持有现金不理智”、“要通过资产和债务来对抗通胀”。

这样第二个问题就出现了,怎么操作?

不难解决,大家应该知道,贵金属货币有天生的通缩趋势,怎么理解呢?黄金产量有限对吧,持有成本低对吧,流动性好对吧,只要符合这三个元素,这类东西都是越持有,越值钱,除非外界天量注入才能打破这个循环。

上世纪七八十年代,日本人的思维革命了,发现日元越来越不值钱,都开始寻找有升值趋势的“硬通货”。我们假设一个小伙伴,小林桑,发现人口聚集区的房子就有这个气质。拿着手里的一百万去买房。

然后发现不大能买的到,因为房价不低,所以小林从银行借了两百万,凑成了三百万去买了一套。

小林隔壁老王看到小林出的钱比自己房子原价高的多,把房子卖给了小林,手里有三百万,这个时候他就成了刚才的小林,手里持有大量的现金。如果回到上世纪五六十年代的日本,那时候的日本老百姓都没有“思想革命”,隔壁老王卖房赚了300万可能去旅游,买路虎,买股票,买吉娃娃等等。

但是到了七八十年代,日本绝大部分老百姓都“思想革命”了,都已经达成共识房子会持续涨,而且银行估值高,这个时候老王可能用300万做首付从银行借了600万去买了一套900万的大豪宅。

卖了房得到900万的老李决定投机未来,在大城市周边不咋贵的地方一口气买了几十套小房子,共花了2700万,等着慢慢升值,城市周边农民们也蠢蠢欲动,拿着到手的钱去银行贷款投资,因为农民们手里现在有2700万现金,加了杠杆会变成将近一个亿!

到这个时候,房价已经普遍升了一轮,货币供应量翻了几十倍,风险也开始变大,各个环节的人都承担着巨大的房贷压力,而且环节越往后,压力越大。

这个过程中,因为房价持续上涨嘛,大家会变得越来越惜售,市场上流通的房子越来越少,标价越来越贵。

到后来,东京的房子都卖了可以买下整个美国,日本的房子都卖了可以买下四个美国。不过说是这么说,如果真的大规模抛售,很快就会因为找不到买家而变得一文不值,也谈不上值几个美国了。

(贰)

这里就有一个问题:从银行借那么多钱,总得还吧?如果房贷还不上怎么办?

比如我一个月工资两万,房贷一万五,苦就苦点吧。但是如果我下岗了,还不上了,周围的人能借的都借了,还是还不上月供,我就只好抛掉房子。

如果只有一个人这么干,是没问题的,就跟一座房子的一块砖碎了,房子不会倒,因为其他砖头会替他把压力分担了,就怕一堆砖头都出了问题。对应房地产,如果大规模下岗,那就麻烦了,因为卖房子的人太多,房子卖不上价,你越着急出售,越压价厉害,买涨不买跌嘛,可不是雪崩式下跌。银行会形成大量的烂账,说不定银行也跟着倒闭了。

再或者银行利率上涨,本来一个月需要还贷一万五,一下涨到两万了,还不上了,怎么办?卖呗。同样的,如果几个人卖,一点问题都没,如果大规模抛售,啥玩意都不好使,就跟重力加速度似的下跌,事实上这个就是日本房地产泡沫中发生的事。

而且有些人一分钱首付都没,全是借的,或者干脆就是高利贷,他们就是赌房价上涨,比如我借1000万,年息250万,我就是对赌房价涨幅超过250万,如果涨幅超不过我就死定了,因为我根本还不上这么多利息。

如果系统中这种人比较少,那也是没有问题的,房价到了年底没涨价,高利贷催收来了,我必须得卖房还贷。

如果系统中这类投机者非常非常多,买的时候就没准备长期持有,全是对赌大幅增长。如果预期的增长没出现,高利贷到期后强制还钱,也会引发抛售,大规模抛售就是砸盘,要多可怕有多可怕。

到现在为止,大家看到了吧,房价大规模升值有两个必要条件:

1、上涨的共识,大家都觉得房价会上涨才行,不然老王卖了房去追求诗和远方,这个链条就断了,游戏就玩不下去了。一个社会体系中认同“房子就是中世纪黄金”这个思路的人得占多数才会有房地产,如果某个地方大家觉得房子不会涨,谁会屯那玩意啊,当地房地产就会变鹤岗。

很多国家房地产泡沫破裂后一直不温不火,其实就是因为老百姓这个共识没了。大家经历过暴跌,不再认为房地产只涨不跌,也就不那么狂热了。

这种“共识”很多时候没啥特别靠谱的根据,比如比特币,美国的一个经济学家说,“我知道比特币是扯淡,但是那么多人相信这个扯淡,那我们就可以投机赚钱”,用中国某投资人的话说,叫“傻逼的共识也是共识”。

对应股票和房地产也一样,每次上涨都得有“故事”支撑,你只要说中国还有12亿人没喝上咖啡,投资人就会觉得市场确实是接近无限的,根本不管那12亿人可能认为咖啡还不如刷锅水好喝。

房地产就更是了,有了共识之后多奇葩的事都会发生。比如国内热卖的一块澳大利亚的房地产,说是“自然生态房”,有不少人买,我去看过,那地方荒的大街上有鳄鱼在溜达,确实很“自然”,当地人说连猪都不会去那里买。不过很多国人没去过那地方就敢买卖,竟然搞的有声有色,这就是典型的中国的共识扩散到澳大利亚去了。

2、银行信用扩张,也就是银行愿意贷款给你,大家看到了,最早的100万变成了最后的2700万,其中2600万是银行贷出来的。而几乎所有的泡沫都是银行催生的,几乎所有泡沫的破裂,也都是因为银行贷不出那么多钱来让下一个人接盘,自然就崩了。

把这个逻辑理清了,你去看所有的泡沫,都是这个套路。

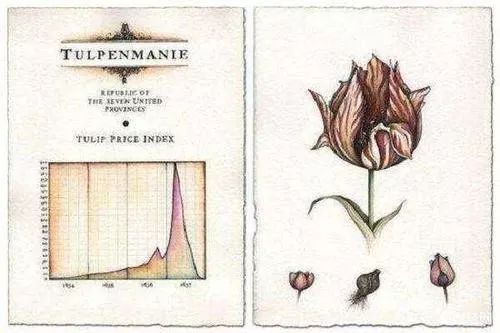

无论是人类最早的黄金崇拜,还是后来的郁金香狂热,或者南海泡沫,都是这样的。

大家疯狂追逐一个产品,认为它会升值,为了买到它,不惜去借钱,到了后来交易的钱都是借来的,直到有天借不到钱,或者市场上没有新的钱维持上涨,或者借钱成本高到没法接受,没人接盘,呼啦一下就崩了。

说到这里,放一张典型的泡沫图,如果大家对2015年股灾有了解,就一眼能认出这个图,此外还有比特币,前段时间的暴跌也非常拟合这张图,这几天又开始了新的一轮折腾。看完我们上边说的,再看这张图,是不是就非常清晰了。

所以欧美银行家经常目睹这种大崩溃,思想上早就有了准备,他们知道每次大繁荣到最后都是一地鸡毛,他们之间有个隐喻,叫“Ball is over”,也就是“舞会结束了”,这又是个什么意思呢?

就是我们上文说的,大家都在借钱投机,比如我把一个债券5块钱卖给你,你10块卖给另一个人,我又12块买回来,准备再高价卖给别人,这样不断加价,这个不断加价过程中,大家都欢乐的不得了,就是“Ball”,也就是“奢华欢乐的舞会”。

但是舞会迟早要结束,这种击鼓传花的游戏不可能一直玩下去,银行家就得预测到“舞会结束时间”,提前把手里的债券抛掉,谁接盘谁死,也就是我们说的“最后一棒”。

(叁)

不过还有一种情况,这几年非常热议:

举个例子,小王工资两万,月供一万五,安静地过日子,房价很高,但是也能承受。后来小王看着房价不断上涨,希望富贵险中求,想把手里的这套卖掉再买一套好的,月供两万。

但银行说不贷款给你了,或者贷款不会太多,说是要“认房认贷”,让他安安静静地还贷,所以小王想冒险都不让。在这种场景下,政府遏制住了投机,至少遏制住了全民投机,房价就停在了一个很高但不险的位置上。

到现在大家看出来了吧,政府没法遏制崩盘,因为崩盘的本质是信用和共识的崩溃,但是政府可以遏制投机,毕竟投机的钱都是政府贷款贷出来的,政府不贷款那确实不太好投机。

所以很多人在问某国会不会发生日本那样的大崩盘,这个问题其实很没啥意思,因为两国一开始很像,现在已经非常不一样,某国现在就是低风险高位横盘,而且有“永远涨”的共识,不会发生大面积抛盘,除非发生大规模失业潮,引发系统性风险,否则这两国现在哪哪都不太一样。

有了这个认识,再去看日本泡沫,或者台湾泡沫,再或者美国房地产泡沫,逻辑就清晰的不得了。

大家看下这张图:

再看看三百多年前郁金香泡沫:

再对比下我们上文的那张图,简直是一个模子出来的。都是一开始慢慢涨,这个是正常的,因为经济发展嘛,大家有钱了自然要愿意多花钱,这个缓慢上涨过程中,会形成“房价永远涨”的共识,吸引越来越多的人参与进来。

但是迟早会有一天,随着银行信用扩张(也就是放水),爆发性地暴涨,呈现出指数上涨趋势,顶点就是没人接盘的时候,然后一路坠落。

(肆)

我们接下来说日本当时到底发生了啥。

日本在“二战”后实行的是一种德国模式的变体,现在叫“东亚模式”,类似宏观计划经济围观市场经济的模式。

通过这种模式,再加上日本最强的一代人的不懈努力,日本从二战后到1973年实现了每年8%以上的增速,1974年放缓一年后,出现了第二轮增长,一直持续到1990年前后。

但是增长的阴影下,日本跟我国一样,面临着相同的问题:在对外贸易中日本占了美国人便宜,一直有贸易顺差,这美国人能忍?

当然不能忍了,所以日美之间冲突不断,在三十多年间持续爆发了“纺织大战”,“钢铁贸易大战”,“彩电摩擦”,“汽车贸易摩擦”,从这个过程中大家也能看出来日本的经济在持续升级。

贸易摩擦归摩擦,你牛逼才摩擦你,日本就是在美国的折腾过程中越来越厉害,到了80年代,日本成为世界上第二大经济体,很多日本企业都做到了世界第一,手里拿着大量的贸易中赚到的钱,全世界到处买地买资产,爽的不得了,而且日本人均收入是美国的145%,日本人的高兴劲可想而知。

在这个背景下,美国人忍无可忍,准备收拾下日本。不过并不是以往大家说的“广场协定”直接干趴下了日本,这个太过简单化了,大家看完了就知道了。

当时美日双方针锋相对的一个最主要的一个问题是操纵汇率,有意思的是美国现也在指责中国操纵汇率,说是日本故意压低本国汇率。日本当时确实把汇率压得很低,日本普通老百姓买美国的东西巨贵,基本不买美国人的东西,美国人买日本人的东西却巨便宜,疯狂消费日本产品,能不贸易顺差嘛。

所以美国要求日本把汇率大幅上调。

以往我们说是《广场协议》中日本被迫提了汇率,其实这么说肯定不对,因为美国搞日本是个长期的事,“广场协议”只是其中一部分。真实情况是美国从1971年就开始搞日本,一直搞到1987年。

先是在1971年,西方十个国家的财政部长一起搞了个《史密斯协定》,一起要求日元升值。然后在继续施压,小打小闹不断。

到了1985年,美英德法日五国财长在美国纽约广场饭店签订了《广场协议》。

《广场协议》之后是1987年的《卢浮宫协议》,核心就一件事,让日元升值,升值之后日本产品在国际上就不那么有竞争力了嘛,嗯,现在美国也在对我国干这事。

迫于压力,而且日本政府当时确实是希望日元国际化,日元出现了大幅升值。不过日元升值就意味着日本生产的汽车和彩电变贵了,在国际上竞争力就不那么强了,所以在1986年,日本出口增速从之前的3.9%暴跌到-16.8%,也就是以往卖到海外的东西现在卖不出去了。

我看不少文章里说《广场协议》直接刺破了日本房地产泡沫,这个说法就有点尴尬了,简直错的离谱,因为大家可以看看上边的那个图,《广场协议》是1985年签署的,1985年日本的房地产泡沫还没疯狂起来,属于正常增长。事实上日本房地产泡沫是《广场协议》签订后出现的。

这个得力于日本央行的骚操作。

1985年签了协议,1986年经济不景气,总得做点啥吧,日本央行开始大规模降息,这个操作非常常见,各国都是在经济疲软时候降息,经济过热时候升息,我国也经常这么干。2008年经济危机期间美联储把利息降到了接近0,这两年又在升息,具体原因限于篇幅就不在这里说了。所以单是1986年这一年,日本央行连续5次降息,市场一下子资金充裕,大量银行放水的钱宠宠欲动。

钱已经到位了,往哪投呢?

一般我们直觉觉得有了钱就扩大再生产呗,问题是生产是订单驱动的,比如你是个面膜长厂长,突然多了一大笔钱,你会直接买机器扩大再生产吗?你不得衡量下产能扩大后能不能卖出去嘛。所以很多面膜厂可能会去买点房产等着升值,去买个网红给他们带货什么的。

日本也一样,本来出口不振东西卖不出去,现在钱多了投资产能不是找死嘛。

这时候就需要我们刚才说的那个“共识”,大家一致看好房地产,尤其是日本一线大城市,因为从过去三十年经验来看,日本一线房价非常稳,一直在“慢牛”,大家已经习惯了房价的温和上涨,觉得今后也会涨下去。

而且当时日本坊间开始流传,说日本工业全球无敌,什么都可以造,唯独没法生产更多的土地来,土地存量有限,经济无限发展,世界上最顶级的公司聚集在日本几个核心城市,而且东京是亚洲金融中心,房价不涨简直有违天理。既然会一直涨下去,为啥现在不多屯点呢?

到此为止,故事和共识有了,钱也有了,然后就开始疯狂投资。

当时日本玩的叫“土地转卖”,也不复杂,先找块地,把上边的人都拆迁了,然后把拆迁完的土地高价卖掉,接手方随后就卖给下一家,然后下一家,地价就跟火箭似的就上去了。而且土地买卖不需要地产商自己拿钱,去银行借就可以了,银行往往愿意给过高估值贷款从优,企业反正是空手套白狼,何乐而不为呢?

而且当时还有一个因素让日本的银行发了疯。

上世纪八九十年代正好是日本制造最辉煌的年代,日本企业在国际上声望特别好,本身就代表着信用和质量,能在国内外的股市债市上融到大量的钱,借到钱之后就把他们之前欠银行的钱给还上了。

大家知道,银行主要是靠贷款活着,你现在把贷款全给还回来了,日本银行还咋生活?所以银行当时非常着急要把钱借出去,借给谁呢?那些制造业企业不需要钱,就借给需要钱的房地产企业呗,所以地产企业拿到钱之后疯狂投资倒买倒卖。

这种情况下,1986年东京地价开始起飞,1987年就涨了23%,到了1988年,更是涨了65%,随后一路飙升。当时日本有个说法,“卖掉皇宫下边的那块地,可以买下整个加拿大”。

在这个过程中,一代日本人的三观被击了个粉碎。NHK拍过一个纪录片,里边说了这么几件事。

有个门房大爷,穷了一辈子,但是退休后卖了东京他一直住的一个小房子,竟然卖到了400万美元,当时400万美元抵得上现在1000万左右,荣归故里。其他人也一样,穷了一辈子,但是只要有地,就可以瞬间富得流油,而且这些人拿到钱后到处乱花,日本各个领域欣欣向荣。

另一个三菱公司的高级工程师,他闺女大学毕业后进入了一家公司,这家公司从银行贷了两亿美元,拿下一块地,然后倒手卖给了另一家公司,那家公司也从银行拿了5亿美元,买下了这块地。这个女孩的分红高达两百万美元,他的三菱工程师的爹感慨说这个不正常,因为他给三菱设计过飞机发动机,属于顶级技术工人,一辈子都没赚到这个数的一半。

土地在疯涨,股票也不逊色,不像某些国家的人,把股市当赌场,日本人对股市的态度是很严肃的,觉得他们是在投资价值。

也是从1986年开始,日本股市也大爆发,到了1989年,日本股市涨了486%,日本股市的总市值,是美国股市的1.5倍,占到全世界的45%,匪夷所思,但是日本人当时并不觉得有问题。

老百姓觉得问题不大并且很多人赚的盆满钵满,但是政府开始操心了,政府担心借出去这么多钱,会不会还不回来?如果发生连环违约,弄不好银行都得破产。所以政府内部开始思考是不是“Ball is over”。

随后日本央行从1989年开始温和提高利率,降低货币供应。到了1989年底,日本历史上著名的“疯狂原始人”三重野康出任日本央行行长,为啥叫他“原始人”呢?因为这个在中国东北长大的日本经济奇才极其讨厌通胀,日本当时主流经济学家当时觉得投机是市场行为,市场是不会错的,所以他们把讨厌投机的三重野康是原始人。为啥说他疯狂呢?因为他作风极端雷厉风行甚至有点不顾后果。

这人还有一个名声,叫“平成鬼才”,他后来一举戳破了泡沫,所以后来又得了一个更新的外号,“戳泡人”。下图站着讲话的那个就是戳泡人本人。

他上台后日本五次提高利息,终于在1990年8月,日本的利息由超低的2.5%飙升到了6%,这下可出麻烦了,股市和房事都被断了货币供应,涨不动了,没人接盘了。

假设你从银行借了1000万买了一套房,等着别人借1200万过来接盘,但是别人借不出钱来了,这房子砸你手里了,可咋办?只好是到期之后赶紧卖了,能还多少还多少。问题是当时有无数人这么干,这就要死人了。

所以没过多久,日本爆发股灾,日本股市在1990年到1992年三年间跌掉了一半多。

股市这么惨,楼市也没逃掉,股市暴跌仅仅半年后,楼市也开始动摇,随后激烈下跌,在1990年到1992年这三年中也跌掉了46%,上百万亿日元的资产化为了无有。当然了,这不是结局,从1992年之后,一直还在降,累计又降了50%,我刚才查了下,现在还在降。不过现在继续下降的原因大家普遍认为是因为日本老龄化问题,每年死了的人腾出的房比买房结婚的新人都多,房子能卖上价有了鬼了。

当然了,股市和房市这么惨淡,自然也没饶过其他实体经济。比如我们上文说到的那个领了两百万美元奖金的妹子,她随后把钱也投入了房地产,在泡沫破裂之后赔了个底掉,还欠了一屁股债。

而且由于大批地产公司破产,欠银行的钱还不上,把银行也拖下了水,大批银行跟着倒闭,银行倒闭又触发连锁反应,大量企业跟着倒闭,随后是失业潮,房屋断供,违约,跳楼。单在1991年,日本一年内因为房地产泡沫破裂倒闭了上万家企业,这一万家企业的员工随后被抛到人才市场上,痛苦不堪。

日本经济泡沫破裂后,开始了长达十年的经济萧条,日本国内称为“平成萧条”,更为重要的是,这次萧条严重打击了日本在二战结束后建立起来的经济上的自信,很多人说,在那十年里,日本人从“昭和男儿”过度到了“平成废宅”,整个社会长期弥漫着一种无法摆脱的,找不到出路的低迷情绪。

当然了,这些年有些学者说是日本没失去那二三十年,这种非主流腔调也别太相信,听听就得了。