一、股市腰斩,也不必然带来经济衰退美国是中国制造最大的“客户”,我们应该旗帜宣明,衷心希望这个国家早日战胜疫情,千万不要经济衰退,而不是喊打喊杀,幸灾乐祸。不过,我们通过认真回溯百年的历史,会发现股市暴跌和这个国家的衰退,并没有必然的关系。

在2020年3月这一轮大跌与1929年那场超级大崩溃之间,美国股市还经历过三次大跌,其中两次伴随着经济衰退,另外一次没有。

1、从1973初到1974年底,约两年时间,道琼斯指数从1067点下跌到570点,跌去了47%。

1972年(大跌前一年)、1973年、1974年和1975年三年,美国GDP增速分别为5.3%、5.6%、-0.5%和-0.2%。这次大跌与经济衰退正相关。

2、1987年的股灾,在2个月时间内,道琼斯指数从2736下跌到1616,跌幅 41%。

1986年(大跌前一年)、1987年、1988年和1989年,美国GDP增速分别为3.5%、3.5% 、4.2% 、3.7%。这次大跌,并没有随之而来的经济衰退。相反,美国经济持续称霸全球,对手苏联在1989年分崩离析。

3、2008年的金融危机中,约两年时间,道琼斯从2007年最高点的14198下跌到2009年3月的6469,跌幅54%。

2007年(大跌前一年)、2008年、2009年和2010年,美国GDP增速分别为1.8%、- 0.3%、- 2.8%和 2.5%。这次大跌,伴随着明显的经济衰退。

当然,在20世纪和21世纪之交,互联网泡沫破裂之时,美国股市也经历过一次大跌,但那主要发生在纳斯达克,很多一泻千里的互联网新贵当时还没有被纳入道琼斯指数。

比如,思科也是2009年才取代通用汽车进入该指数的。因此,dot-com泡沫的破裂暂不讨论。

回顾这三次大跌,两次与经济衰退正相关,但它们“事出有因”,并非美国经济结构性缺陷所致。

1970年代初这次衰退,它的背景是第四次中东战争爆发,欧佩克组织以石油禁运为武器,攻击支持以色列的西方国家,导致石油危机,引发了美国的滞涨。同时,美国还深陷越战泥潭,并日益处于下风。比如,在1973年1月,美国甚至迫于压力只能单方面停止对北越的轰炸,这等于让美军和南越部队在丛林中裸奔。

也就是说,这一次衰退更多是“外患”,而不完全是“内忧”,并不是经济基本面的问题。后来,第四次中东战争只打1个月不到,以色列全胜。而1975年,美国彻底退出越战。因此到1976年,美国经济增速很快便恢复为5.6%。

2008年的衰退众所周知。但必须注意,这次衰退只持续了3年不到,只能算是一次“半衰退”。2010年,美国经济便恢复了正增长。本文第三部分会具体讨论原因。

二、国债市场是美国自我修复的发动机

在3月份美国股市下跌的同时,还存在另外两个“一升一跌”。

一升,是美元指数一直上涨。在1月31日的时候,美元指数收盘价只有89,但到了3月24日,已突破102。美元指数是美元兑多国货币(包括人民币、欧元)的一个加权数值,它的上涨,说明美元兑其他主要货币在升值,背后是全球资金正在涌入美国境内避险,推高了美元汇率。

一降,是美国长期国债收益率持续下滑。债券的收益率与债券价格呈负相关关系,这说明美国国债价格看涨,因为国内外的投资者购债需求暴增,推高了价格,拉低了收益率。

联系一升(美元指数)一降(国债收益率),我们可以初步得出一个判断:尽管美国股市暴跌,但全球的资金依然在不断涌入美国,他们进入了美国的债券市场。股市并非刚性兑付,但债市基本上是,而且美国是发钞国,所以美国国债永远不会违约,这是经济衰退时期全球最安全的资产。

3月17日,美国财政部公布2020年1月份全球央行持有美债的最新数据,原来中国、日本和英国一直都在“悄悄”增持美国国债,三国分列美债买家前三甲。日本持仓增至1.2117万亿美元,第二是中国,持仓升至1.0786万亿美元,英国第三,为3727亿美元。必须注意,今年1月中国的这次增持,也是继去年6月以来的首次增持。

形象地说,美国国债市场有两个功能。第一个是蓄水池。在全球经济下行风险凸显的时候,全球的资金都会流入美国避险,它们将沉淀在美国国债市场中,获取永不违约的低风险、低收益,同时也等待新的投资时机。所以,美国国债市场是全球“大钱”的蓄水池。

第二个功能是发动机。无论是本国资金,还是海外美元,当它们撤离美国股市之后,多半只有两个去处,一个是美国楼市,一个是美国债市。由于美国有高额的房产税,而且经济前景不明,所以资金只能去美债市场。

国债收益率是市场利率的定价基准,大量的资金购买国债,便压低了国债收益率(上面讲过国债收益率和价格反向变化),因此也压低了整体利率。换句话说,这也压低了美国实体企业的融资成本,这正是经济复苏的必要条件。

实际上,这些年,中国一直都试图以“有形的手”(比如各种定向降准、定向降息等)来压低实体经济的融资成本,但收效如何,不得而知。相反,美国是用债券市场的供需,来压低整体利率,更显从容。这是金融领域一个根本性的“中美差异”。

另外一个不容忽视的事情是,政府融资成本的走低,也会为政府刺激经济的财政政策提供更多的空间。比如,新冠疫情爆发后,美国考虑出台针对国民和中小企业的专项补贴和救助计划——不是鼓励你去消费或者争取给你降低利息那种,而是直接给钱。这种底气,很大程度正是来自于政府债务的低成本——全球投资者通过购买美国国债来补贴美国人民和企业,帮助他们走出新冠疫情的冲击。

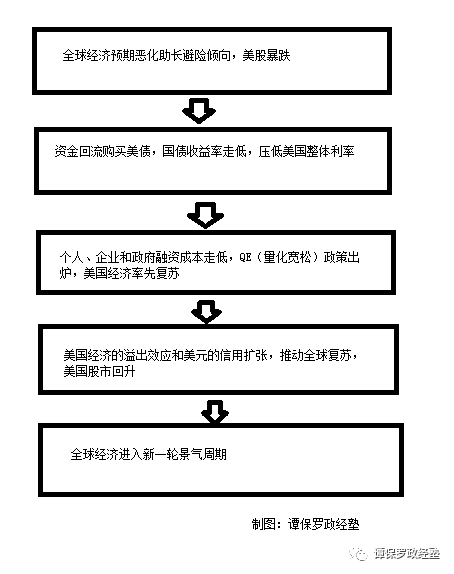

因此,完全可以说,美国的国债市场是一个美国和全球经济的发动机,其驱动顺序大致如下:

当然,这一轮暴跌之后,美国和全球经济能否快速走出困境,进入新一轮景气周期,还取决于另外两个变量:一是新冠疫情的持续时间,二是美国国内是否会出现信用紧缩。两者也互相联系,但后者是前者的结果,更直接,更关键。

三、是否衰退,取决于能否战胜信用紧缩

1929年的经济大萧条,并非因为股市暴跌,股市暴跌触发的信用紧缩,才是大衰退的根源。

对一个国家来说,实体经济要快速从动荡中复苏,核心基础是什么?信心和信用两者而已。

信心,它是内需的发动机,有了信心,德克萨斯、加利福尼亚的书记和州长不用“带头吃喝”,不用摆拍,人民也会去胡吃海喝;当人民愿意提振内需,那么厂商的信心也就有了,于是他们敢于投资,敢于扩大再生产,敢于雇佣工人,经济也就起来了。

要让人民有信心,最有效的方式只有一个——就是让他们有钱。至少,他们已经有的血汗钱不能受到损失。这些钱要么存在银行,要么买了保险。所以,银行和保险公司绝对不能倒掉。

另外一个是信用,它主要针对信用的创造者——银行而言。简单来说,就是银行必须有继续放贷的能力和意愿。他们的资本金不能因为股市大跌,而受到过度侵蚀。也就是说,他们必须在危机之前尽量保守,不可持有高风险资产,比如企业股权,特别是二级市场的股票。

在始于1929年大跌的那场衰退之中,美国的信心和信用都没有了。普通百姓不但大量失业,很多人还存款归零,因为银行倒闭了。1929年底,美国的银行数量大约2.5万家,而在大萧条底部的1933年,这个数字降到了1.5万,即三分之一的美国银行倒闭或被清算。

为什么银行会倒闭这么多?因为股市暴跌,导致了全社会的资产重估,很多银行和保险公司因为自营投资业务,持有大量高风险资产,暴跌之后,资产严重缩水。另外,加上储户因为恐慌导致的挤兑,以及银行家信心崩溃的惜贷,银行业陷入了大危机,失去了信用创造的功能。

在1929年,美国没有存款保险制度,而美联储内部的利益集团也互相扯皮,迟迟不救助,所以才引发了前所未有的信心低潮和信用紧缩。之后,美国痛定思痛,于1933年通过了《格拉斯-斯蒂格尔法案》,坚决将商业银行与投资银行进行分离。同时,还建立联邦存款保险公司,构建起存款保险制度。

但1999年,克林顿当政时期,美国通过《金融服务现代化法案》,废除了《格拉斯-斯蒂格尔法案》关于分业经营的规定,结束了美国长达66年之久的金融分业经营的历史,也为2008的金融危机种下了种子。

2008年的金融危机,即是一定程度重蹈了1930年代大萧条的覆辙,即由于过度金融创新叠加深度混业经营,风险得以在不同金融部门(楼市—投行、交易商—保险和商业银行—实体部门)之间传导。然而,美联储主席伯南克果断地斩断了传导链条,避免了信用紧缩。

伯南克的学术生涯就是专门研究大萧条,所以对信用紧缩深恶痛疾,在他的主持下,美联储会同财政部,很快就对AIG等保险公司,还有主要银行进行了救助。美国《时代》周刊将伯南克评为2009年年度人物,正是因为他带领美国成功战胜了信用紧缩。

同样,2020年的暴跌之后,美国经济是否陷入衰退,也取决于信心和信用,而不是股市本身。实际上,股市暴跌,很大程度只是全球经济预期恶化的负面效应被集中到美国股市这一个“出口”,突然爆发而已。

3月23日,美联储突然宣布,将不限量按需买入美债和MBS(资产抵押证券,底层资产是打包分层的个人按揭),这被称为“无限量QE”。这一措施指向明确,即通过背靠国家信用的大规模购买行为和托市预期,阻止债券市场和房地产市场的资产价格重估,保护个人投资者和持有这些资产的金融机构,稳住信心和信用,避免重蹈1930年代信用紧缩的覆辙。

在我们看到的中文财经分析中,“无限量QE”多半会被机构经济学家们打下“差评”。但实际上,这一措施是必要的,是美国财经治理精英对美国经济最大风险——信用紧缩的本能反击,这背后是美国人对美元作为国际第一储备货币超然地位的大国自信。无论怎么量化宽松,也没有人可以取代美元。

我们也必须自信,但不代表要唱衰美国,这个国家长期都是中国的第一贸易伙伴。我们要更像一个做生意的人,认真做生意的人,是不会唱衰的自己的最大客户的。(保罗)