谁也没想到网红直播顶流薇娅,犯下一个不可饶恕的错误:偷税漏税。

最后,她被追缴并处罚13.41亿,账号、直播间直接关停。

网友戏言:“就这个处罚金额,我不吃不喝九万年,也能挣到。”

处罚不可谓不重。

原本,大家朴素的观念都是:赚得越多,自然交的税也就越多,对社会的贡献也就越大。

但是,不管是国内还是国外,一些富人不光赚钱有一套,偷税更是有一套。

说出来可能很多人不信,在美国大名鼎鼎的亚马逊公司,一年营收几千亿美元,不光不交税,还能再额外领取1亿美元的补贴。

是不是非常不可思议?

亚马逊公司是全球规模最大、商品品种最多的电商平台。

2020年,亚马逊总营收为3860.64亿美元,净利润达到213.31亿美元(换算成人民币大约是1359亿元),市值更高达1.74万亿美元(差不多是5个半阿里巴巴,16个京东)。

这一年,中国的阿里巴巴总营收800亿美元(约5097亿元人民币),净利润220亿美元(约1401亿元人民币);腾讯总营收756亿美元(约4816亿元人民币),净利润192亿美元(约1223亿元人民币)。

也就是说,亚马逊一年的总营收大约相当于阿里和腾讯两家当年营收总和的2.5倍。

而创始人贝索斯也以2000亿美元的身价高居全球富豪榜榜首,五年的财富平均增长率高达34%。

按照美国咨询公司Comparisun的分析,照此速度,贝索斯的财富将在2026年达到一万亿美元。

亚马逊的创始人贝索斯于1994年创立了这家如今市值超万亿美元的公司

如此能赚钱的创始人却在税收上“一毛不拔”,自然引发了美国政府和民间的强烈不满,可又对其无可奈何。

2018年,亚马逊的总营收大约为2329亿美元,净利润为101亿美元,但是税收额为0。这还不算,一分钱没缴的亚马逊居然还拿到了1.29亿美元的联邦退税。

相比之下,总营收远不及亚马逊的阿里和腾讯却要每年交税近80亿美元,真是哭晕在厕所里了。

那么,达到万亿市值的亚马逊真的是从不交税么?

01

亚马逊到底交没交税?

首先必须要说明下,在美国不交税那可是极为严重的情况。

像薇娅这样拖欠税款上亿的,如果搁在美国,可能IRS(Internal Revenue Service,即美国国内税务局)早已经直接派出荷枪实弹的警察登门了。

要知道,这个IRS可不是吃素的,真正的“武装到牙齿”,从武装力量到专门的法庭、监狱一应俱全,装备甚至好于美国司法系统。

这么说吧,美国当年有个黑手党大佬叫阿尔·卡彭,贩毒走私等勾当一样没少干,可盯了他数年的FBI愣是拿他没辙,什么证据都没找出来。

直到IRS知晓这家伙居然偷逃税款近1亿美元后,亲自出马,找到其逃税证据后派人上门抓捕,这才将他关进了监狱。

大名鼎鼎的黑手党头目阿尔·卡彭在被抓获后出庭受审

IRS也不是没盯上过亚马逊,2017年的亚马逊转让定价案,IRS就和亚马逊“杠”上了,启动了反避税调查,结果却以亚马逊胜利告终。

那么,如此厉害的IRS为何没能抓到亚马逊的“小辫子”呢?

这又要从美国的税收管理体制说起。

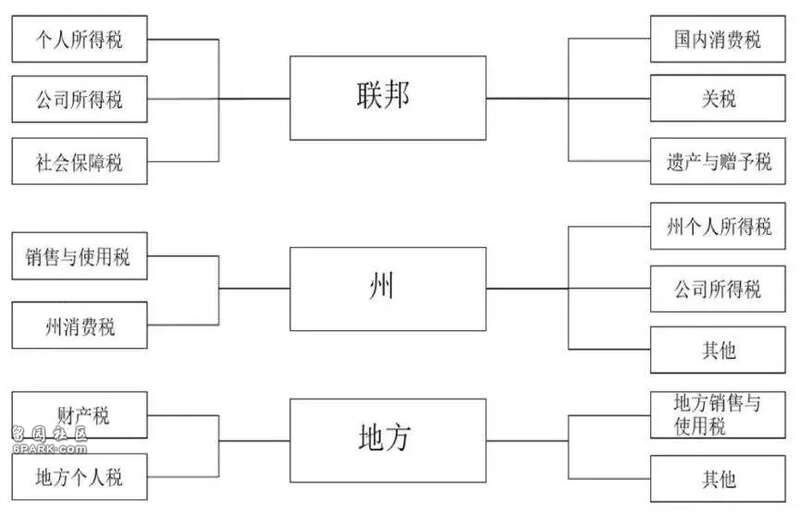

美国是分税制,联邦、州、地方三级税收分开,各自进行征管,地方税收由州决定。

换句话说,单从属地管理来讲,一家合法企业的经营必须需要同时缴纳联邦税和州税。

美国的联邦、州、地方三级税收制度

但是根据美国智库税收与经济政策研究所(the Institute on Taxation and Economic Policy,ITEP)统计,亚马逊已数年都没有交过联邦所得税,甚至过去十多年里,亚马逊的有效税率还是个位数。

2019年,总统特朗普就曾多次公开表示亚马逊有意少交了巨额的税款。

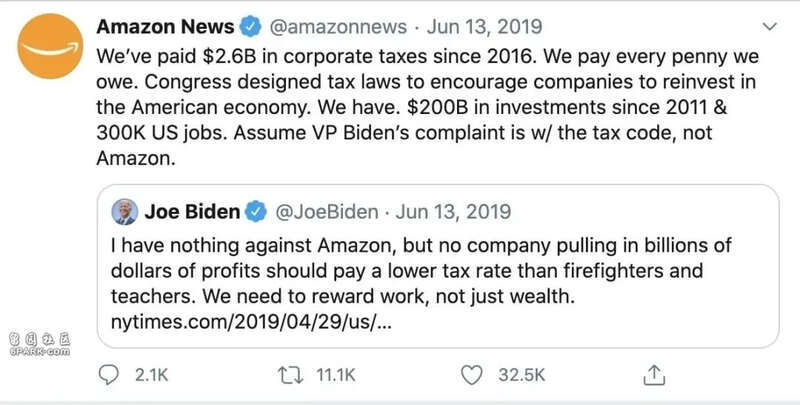

在同一年,后来成为总统的拜登也发推特表示:像亚马逊这样年入上百亿美元利润的企业,不应该支付比消防员、老师更低的税率。

亚马逊显得很委屈,发推文辩解道,“我们自2016年以来缴纳了26亿美元的企业税,该交的每一分钱都交了。联邦税法鼓励企业对美国经济进行再投资,自2011以来,亚马逊投资了2000亿美元,创造了30万个工作岗位。”

亚马逊发推文对拜登的指责进行辩解

划重点,堂堂两位总统在明知企业有超高收益却依然能少缴联邦税情况下,也只能发推特抱怨,说明亚马逊在避税这块确实做到了无人能比。

听上去,亚马逊的避税手段上简直神奇到不可思议,那它又是如何做到的呢?

其实,亚马逊也不是一分钱税款没交,只是相比数百亿美元的利润,缴纳的税款真是少得可怜。

本身税款就交得不多,居然还能反手从政府再拿回上亿美元的退税补贴,这操作真是太秀了!

02

亚马逊是如何做到不交联邦税的?

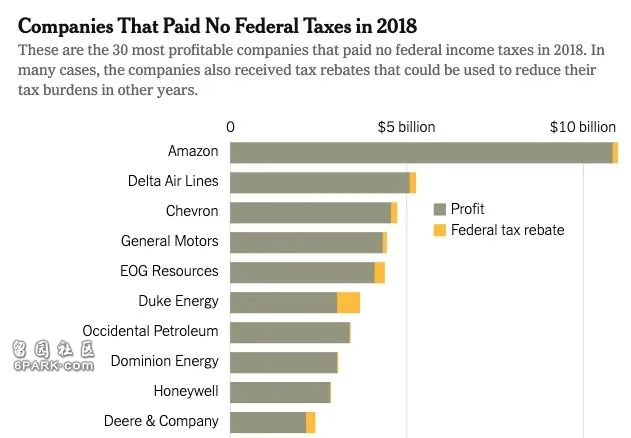

说到避税和少缴税,在美国可不只有亚马逊一家公司。

美国智库税收与经济政策研究所(ITEP)就曾统计,2018年共有60家世界500强公司没有缴纳任何联邦税,包括亚马逊、IBM、通用汽车、Netflix等。

美国税收和经济政策研究所(ITEP)发布的分析报告

其中属亚马逊最为“优秀”:2017年亚马逊税前收入为56亿美元,获得了1.37亿美元的联邦退税,相当于税率为约-2.5%;2018年亚马逊税前收入为110亿美元,结果又拿到1.29亿美元的联邦退税,税率变为约-1%;

这简直让人想起著名的“马太效应”所说,你有的还将给你更多,你没有的会将你仅有的也拿走。

这种避税手段美其名曰“税务统筹”,可说白了,亚马逊所谓的“避税”其实就是在削尖脑袋钻政策漏洞。

首先是亚马逊利用美国对研发企业的税务优惠政策,将大量人员福利和工资申报为研发投入申请减税,每年光靠此一项减税就能省下大约15亿美元。

这其中最有代表性的就是亚马逊将给员工发放的股票作为工资薪酬(支出)的一部分。

一般来说,很多公司给资深员工发放股票期权替代工资薪酬,对应股票期权的价值则可作为公司的成本抵扣。

这是由于公司股价越高,可抵扣的成本就越大。

通常企业操作是通过股市回购,拉升股价后再发给员工;而亚马逊则不同,不仅不回购,反而直接发放给员工。

亚马逊是按股票交易实时价值来估算可以减免的税额,这样做的好处是,股价涨得越高,税款减免的额度越大。

这样一来,虽然看上去亚马逊股东的利益受损,可因为过去20年间,亚马逊股票年化收益率达到了37%,股价涨幅超过800倍,赚的比赔的多,股东自然个个都装了糊涂。

2008-2016年的亚马逊股价纳斯达克和标准普尔500两大指数的趋势对比

其次,由于美国和中国一样,各州都有相应吸引投资者和企业的税收优惠政策。

亚马逊从2005年开始就在全美各地兴建数据、仓储、物流等基地,十年间已经累计享受了近10亿美元的税收优惠。

再次,一直指责亚马逊的特朗普还无意中帮了个大忙。

2017年,特朗普大幅修改税法法案时,采取了一项减值抵税优惠政策。

根据条文,过去美国企业固定资产和设备都会按折损减值,可计算时间长达数十多年。新政策出台后,企业当即就可以借此减值抵税。

这意味着亚马逊建设的那么多库房、研发中心,过去可能要等几年乃至十几年,现在就可以直接作为成本来抵税。

光这项政策,就让亚马逊的减值额度当即上升了40%,再次获得了合理避税的优厚条件。

不仅可以用资产折旧抵税,亚马逊更是通过营业亏损来抵扣税款。

从成立以来,亚马逊几乎是放开手脚在各个领域都会“插一手”,从基础设施到AI智能以及云计算等方面,反正只要能做的业务,亚马逊一样也没落下。

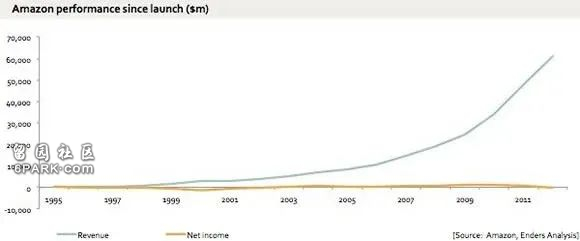

这样一来,你会发现亚马逊有个奇怪现象:营收是逐年增长,可却常年属于“亏损企业”的状态。

从成立至今20多年,亚马逊几乎亏了数十亿美元,净利润也一直较低,始终处于摇摇欲坠的状态。

亚马逊上市以来的营收和利润表现(蓝线代表营收,黄线代表利润)

一家全球500强企业,年年亏损,还年年市值走高,这其中的猫腻,谁都明白是怎么回事。

有人说了,这么“亏”的企业,美国政府不管管么?

还真没法管。

实际上,包括我国在内,为了促进经济的发展,帮助企业渡过困难时期,世界各国的税法几乎都允许企业营业亏损抵转,也就是企业可以用当年的亏损额抵消来年的应缴税款,这称之为“结转年限”。

只是,我国这个时间段不得超过5年,美国却是15年……

2019年,实在顶不住社会舆论的亚马逊终于补缴了1.62亿美元联邦税,这也只占其总收入的1.2%。

算下来,亚马逊实际还拖欠9.14亿美元的联邦税,可是靠“结转年限”政策,亚马逊在税收上依旧开开心心地“寅吃卯粮”。

03

亚马逊所谓的“合理避税”并不光彩

发展到今天的亚马逊,已经是一家全球公司,业务遍及全世界。

合理避税的套路不只在国内“玩”,海外也一样“玩得溜”。

从2005年进军欧洲市场开始,亚马逊就在避税模式上成功建立了“防火墙”。

亚马逊在2005年就开始进军欧洲市场

由于美国是对所有美国企业采取全球征税模式,除了35%的联邦税率,境外收入要转回美国还得单独申报纳税。

于是,亚马逊在欧洲搞了个“降低境外税,并将利润留存境外”的骚操作。

简单地说,亚马逊先是在欧洲的卢森堡成立了亚马逊欧洲控股技术公司(Amazon Europe),这纯属一家没人没效益的“空壳公司”。

通过壳公司与亚马逊的“成本分摊协议”,仅需很少的费用就获得了亚马逊大部分的授权和知识产权使用权。

紧接着,亚马逊又在卢森堡开设了亚马逊欧盟公司(Amazon EU),这是家实打实干事的企业,主要负责亚马逊全欧洲的零售业务。

然后,壳公司亚马逊欧洲控股技术公司再与亚马逊欧盟公司签协议,以知识产权授权的方式拿到亚马逊欧盟公司90%的经营收入。

亚马逊在欧洲卢森堡构建的“避税模式”

两家卢森堡公司其实都是亚马逊旗下的企业,只不过经营收入从左手转到了右手而已。

有人会觉得这样是不是有些绕,太麻烦。

可这正是亚马逊的聪明之处,可谓“一箭三雕”。

首先,根据美国税法,壳公司又是外国公司,而外国公司不是美国企业,本来就无需纳税;而两家公司换手后,亚马逊在欧洲的实际利润率远不到规定的35%,就不需要向美国交税。

其次,选择卢森堡,是因为按照这个国家的规定,经营企业亚马逊欧盟公司只要缴经营所得税,可是算下来,公司已经将90%的收入作为成本交给了壳公司亚马逊欧洲控股,所得税几乎少得可怜。

至于壳公司亚马逊欧洲控股虽然拿了大头,可这是家国际合伙企业,按照卢森堡税法,本国合伙企业不征税,只征收另一方。

有意思的是,壳公司的合伙人亚马逊实际位于美国,算不上纳税主体,又给了亚马逊空子可钻。

话说回来,这种复杂的避税游戏并非亚马逊独创,几乎所有跨国企业都是这样的玩法。

值得一提的是,这套玩法也早就传入了国内,这也就是为何很多企业乃至明星名下居然有那么多关联公司的原因。

说到底,他们既不是为了发展生产,更不是为了扩大经营,大多数就是为了想方设法“避税”而已。

常在河边走,哪能不湿鞋?

亚马逊的一系列“骚操作”不可能不引起欧盟以及美国政府的警惕和追查。

从2015年起,亚马逊因为被欧盟调查,也开始象征性地在欧洲缴纳一部分税款。

但欧盟并没打算放过亚马逊。

亚马逊从2019年起就累计收到了诸如德国、意大利、卢森堡等多个反垄断及隐私保护罚单,总额超过10多亿欧元。

卢森堡数据保护委员会(CNPD)提议对亚马逊公司处以4.25亿美元的罚款。

在美国国内,特朗普虽然让亚马逊在减值抵税政策上占了便宜,却有意针对美国企业的境外收入大幅提升企业所得税,为的就是尽可能遏制亚马逊这样的公司在海外避税。

亚马逊作为一家盈利能力如此超强的国际企业,在税收上玩如此多的“心眼”,难怪在美国政界和民间都被人反感和鄙视。

税收是国家发展经济、服务社会、改善民生最为重要的经济来源。

企业要发展,想留下足够的利润扩大生产规模,创造更大收益,合理合法地利用税收优惠政策来避税其实无可厚非。

但是无视自身的社会责任和应当承担的义务,所谓的“避税”其实就是挖空心思地逃税、漏税。

不管美国还是中国,这种所谓的“税务统筹”,最终都会是搬起石头砸了自己的脚。

从道义上来说,就是为富不仁。