法定存款准备金制度,理论上行得通,实际效果并不明显。

文 / 巴九灵(微信公众号:吴晓波频道)

当看到“降准”一词,经常关注财经新闻的人估计都有反射弧了,脑子里立马跳出一句话:央行降准,释放了几千亿资金,给市场送上了“大礼包”。

是的,就在本周五,央行猝不及防地宣布将在3月27日全面降准0.25个百分点,如一场始料未及的及时雨,浇灌着市场的信心。

央行决定于3月27日降准

你或许还会发现一个奇怪的现象:降准/升准,好像只出现在中国的财经新闻里,而不管是美联储,还是欧洲央行,印象中用得更多的是降息/加息,或者QE(量化宽松)。这是怎么一回事?

问题比较复杂,小巴必须从“为什么要设计这项制度”开始讲起。

准备金要解决的第一个问题

其实在“二战”以前,法定准备金制度一直是美国独有的。

在美联储诞生前的19世纪,美国商业银行的牌照由各州发放,州银行还可以自由发行货币。准入门槛如此之低,意味着银行业鱼龙混杂、缺乏监管,发生挤兑和跑路是常有的事。

更要命的是,经济繁荣下信贷无限扩张,银行却没有足够的贵金属储备,后果可想而知:美国的“保留节目”——金融危机,于1837年爆发了。

嘣!嘣!美国死了一大批银行。

这场金融恐慌,宣告了美国银行业“自由时代”的终结。

于是,佐治亚州、纽约州等州就想了个办法:强制商业银行存一笔资金,这样万一哪天储户来银行挤兑,银行可以拿这笔钱应付,不至于闪崩。

这就是法定准备金制度的1.0版本。

不过直到1860年代,美国只有10个州落实了该政策。1857年,一场全球性经济危机让美国银行业又遭殃了。各州政府这才意识到法定准备金的重要性,于是上线了2.0版本。

1863年,联邦政府颁布了《国民银行法》,首次以法律形式规定了法定准备金制度,并孵化出了“国民银行”。

从此,美国形成了一套“双轨制”银行体系:一个是国民银行,另一个是州银行。

二者不同的地方在于,国民银行受联邦政府制约,强制实行25%的准备金率,而州银行受州政府制约,可以随意设置准备金率。

联邦政府为了吸引中小银行加入国民银行的阵营,放低了中小银行准备金率的要求,还允许他们把准备金放在几家为数不多的大型国民银行里吃利息。

那么问题来了,中小银行的主要贷款人是农民,一旦遭遇自然灾害和凶年,农民还不起贷款,就会出现坏账,同时又碰上挤兑,中小银行就出问题了,于是大量的中小银行纷纷找国民银行取准备金,这就导致国民银行变相出现了挤兑。

美国设立法定存款准备金制度本是防范金融风险,然而最终无法避免流动性危机。美国于1884年、1893年、1907年爆发了三场金融危机,几乎每十年一轮危机。

准备金要解决的第二个问题

1907年的金融恐慌,迫使美国上线了法定存款准备金制度3.0版本。

新的解决方案就是成立美联储。

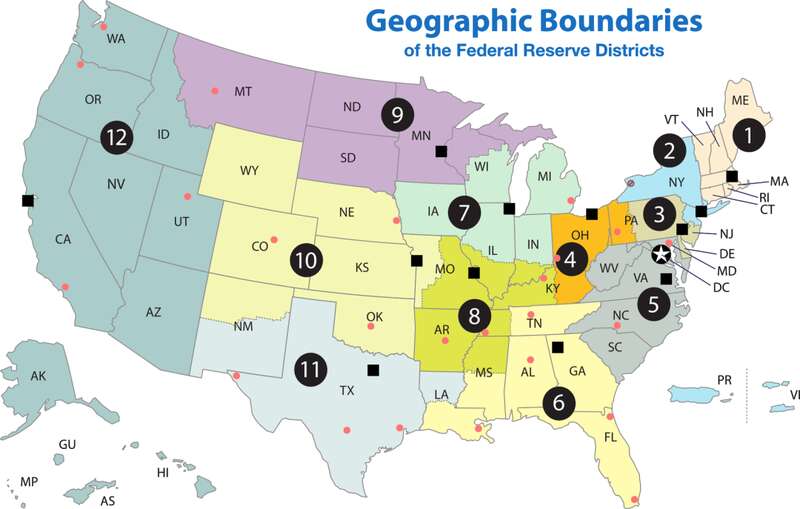

美联储在全国建立12个储备银行,继续沿用了“双轨制”银行体系。美联储就像是一个俱乐部,有国民银行,也有州银行。“入会”的银行能将准备金存入本区域的美联储银行。与此同时,美联储成为“最后的贷款人”,为风险兜底。

12个美联储储备银行

到了1920年代,美国进入了“咆哮的20年”,经济、股市繁荣发展,商业银行开始增大贷款,也就是信贷扩张。

这时,法定存款准备金制度又起作用了:可以调节信贷规模。什么叫调节信贷规模?举个例子。

当法定存款准备金率是10%,意味着A存了10万元,银行就会留1万元当作准备金,剩下9万元银行会借给B。B把这9万元拿来用,比如支付C的工资,C的银行账户上就有9万元,银行再留10%准备金即0.9万元,剩下的8.1万元再借给C……如此类推,最终银行向社会释放资金总数为100万元。

一笔存款,通过法定存款准备金制度能创造出的资金倍数,就是“货币乘数”。

在极限情况下,20%的法定存款准备金率能贷出5倍的资金,10%能贷出10倍资金,如果这个数字降到0,理论上就能释放无限量的货币,容易催生泡沫,所以准备金率不能过低。

然而,法定存款准备金制度并没有阻止信贷扩张,20世纪规模最大的经济危机也没有缺席。

这是因为,由于“双轨制”的存在,只有“会员银行”才上缴准备金,而当时入会的州银行的数量不到1/3,相当于美国一半的资金游离在系统外。直到经济危机爆发,美联储也没有去救这些州银行。

所以,法定存款准备金制度设立的两个初衷,防范流动性风险和控制信贷规模,都没有达到预期,对美国而言,它是失败的制度。

诺贝儿经济学奖得主米尔顿·弗里德曼后来解释,法定存款准备金这套金融模型必须满足很多条件,理论上行得通,实际效果并不明显。每个国家的国情不同,变数很大。

法定准备金制度被抛弃?

就在1929—1933年的经济大萧条后,为吸取信贷无限扩张的教训,越来越多的国家建立中央银行,并不断完善自己的法定准备金制度,美联储也继续修修补补。

尤其从1950年代到1980年代,货币供给理论风靡一时,各国仍然相信调节法定准备金率和货币乘数可以调节货币供给,就连美联储都没意识到这套理论的问题。

但是20世纪80年代后,崇尚“自由主义”的西方发达国家终于发现不对劲了。

他们觉得,法定准备金制度带有强制性,更像是计划经济的工具。

这种带有权力色彩的东西在号称“独立”的各国央行眼里,对市场介入太深,会造成一定的负面影响。如果法定准备金较高,商业银行就可能在与货币基金、投资银行的市场竞争中处于不利地位。

特别在金融全球化浪潮的背景下,今天发达国家的金融市场都是开放的,资金跨境流动性非常高,如果哪个国家的准备金率较高,很容易导致大量的资金流出。

同时,金融制度进一步完善,有更多的金融工具和监管制度,能替代法定存款准备金制度。

1980年代西方国家经济危机后,各国为了加强监管,于1988年通过了《巴塞尔协议》。协议规定,银行资本和风险加权的总资产之间比率至少为8%。

简而言之,当发生重大风险,银行清算全部资产时,只要达到92%的回收率就可以让储户不受损失。

这极大限制了银行信贷扩张的能力,也限制了风险资产的规模。

万一哪天危机真的降临,也有应对之策。比如美国设置了具有代替性质的存款保险制度。制度出现后,储户遭受的损失几乎可以忽略不计。

比如最近硅谷银行闪崩后,负责托底的就是联邦存款保险公司(FDIC)——它往往采用兼并收购的形式“移花接木”,将发生危机银行的储户转化成其他银行的储户。

硅谷银行

金融制度的不断完善和精细化,也意味着发达国家告别了经济高速发展阶段,信用扩展和债务扩张已趋于稳定,狭义货币M1的增速非常慢。你在银行存10万元,最后释放的资金可能只有20万元,“货币乘数”的威力大大减弱。

所以,现在发达国家基本上都把法定准备金降至5%以下,有的甚至降低到了零,媒体也鲜有报道。取而代之的,是再贴现和公开市场操作等金融工具,推进利率市场化,在实践过程中更具节奏和有效性。

中国独爱法定准备金制度?

如果查一下各国的法定存款准备金率,会发现一个普遍的规律:越是发达的国家,金融体系越发达,资金流动越自由,法定存款准备金率就越低,而越是发展中国家,准备金率也越高。

这是因为,发展中国家的经济在高速增长,信贷规模仍然很大,“乘数效应”依然好用。与此同时,金融体系尚不完善,需要法定存款准备金率这只“水龙头”。

作为最大的发展中国家,中国自然是法定存款准备金的拥趸,经常将其用作调节信贷规模的工具。

小巴算了下,为了刺激经济,从疫情开始至今,中国央行总共降准6次(包括定向降准)。这说明,信贷仍然需要扩张。根据今年2月的社融数据,广义货币M2同比增长12.9%,狭义货币M1同比增长5.8%,新增信贷创同期历史新高。

从体制来看,中国金融市场并非完全的自由市场,“看得见的手”具有一定的主导作用,法定存款准备金制度其实是符合中国国情的。

只不过稍稍令人眉头一紧的是,随着信贷规模趋于稳定,“乘数效应”逐渐减弱,未来如果没有更多的金融创新,就好比和人过招时一直用“降龙十八掌”,刚开始很猛,越到最后,越让人觉得你在使马保国的“闪电五连鞭”。

这两年爱存钱的中国人想必明白其中的道理。

说到底,还是信心的问题。